४ पुस, काठमाडौं । पछिल्लो समयमा लगानीयोग्य पूँजीको अभावको समस्या क्रमशः सहज बन्दै गएको लक्षणहरू देखिंदैछन् । तर, भविष्यमा हुने कर्जा विस्तार र आन्तरिक ऋणको दबाबले तरलताको चुनौती कायमै छ ।

कुनै समय तरलता व्यवस्थापन गर्न साढे २ खर्बसम्म राष्ट्र बैंकबाट स्थायी तरलता सुविधा (एसएलएफ) लिएका बैंकहरुले अहिले राष्ट्र बैंकलाई तरलता सुविधावापत दिनुपर्ने दायित्व करिब शून्यमा झारेका छन् । २९ मंसिर २०७९ को तथ्यांकअनुसार तरलता सुविधा वापत बैंकहरुले राष्ट्र बैंकलाई भुक्तानी गर्नुपर्ने दायित्व करिब ९ अर्ब ५९ करोड रहेको छ ।

यसमध्ये एसलएलएफ १ अर्ब ८८ करोड ७६ लाख र ७ अर्ब ७० करोड रुपैयाँ रिपो छ । जबकी २०७९ असार मसान्तमा तरलता व्यवस्थानको लागि बैंकहरुले राष्ट्र बैंकसँग लिएकेा सापटी वापतको दायित्व १ खर्ब ५८ अर्ब १० करोड थियो । सबै रकम बैंकहरुले एसएलएफमार्फत नै प्रयोग गरेका थिए ।

९ असार २०७८ मा २४७ अर्ब बैंकहरुले तरलता व्यवस्थापन गर्न लिएको सापटीमा राष्ट्र बैंकलाई भुक्तानी गर्नुपर्ने दायित्व २ खर्ब ४७ अर्ब १७ करोड ५५ लाख रुपैयाँसम्म पुगेको थियो । असारमा सरकारले उठाएको राष्ट्र ऋणमा लगानी गर्न बैंकहरुले ऋणपत्र धितोमा राष्ट्र बैंकसँग लिएको सापटी वृद्धि गरेका थिए ।

गत आर्थिक वर्षको पहिलो दुई त्रैमासमा आक्रमक कर्जा विस्तार गरेका बैंकहरुले पुस २०७८पछि भने बैंकिङ प्रणालीमा लगानीयोग्य स्रोतको अभावमा कर्जा लगानी नै गर्न सकेनन् । २०७९ असारसम्म कर्जा-निक्षेप अनुपात (सीडी रेसियो) अधिकतम ९० प्रतिशत कायम गर्नुपर्ने नियामकीय व्यवस्था र शोधनान्तर घाटा बढ्दै जाँदा बैंकिङ प्रणालीमा निक्षेपमा वृद्धि हुन नसक्दा बैंकहरुलाई तरलता व्यवस्थापन निकै ठूलो समस्याको रुपमा देखा पर्यो । निक्षेप र कर्जा बीचको सन्तुलन कायम राख्न नसक्दा बैंकहरुले नियामकीय अनुपात कायम राख्नकै लागि ऋणपत्र धितोमा राष्ट बैंकसँग सापटी लिनुपर्यो ।

राष्ट बैंकले कर्जा निक्षेप अनुपात ९० प्रतिशत कायम गर्ने अवधि २०७९ असार मसान्तसम्म दिएको भएपनि तरलता सम्बन्धी अर्को नियामकीय व्यवस्था खुद तरलता अनुपात २० प्रतिशत कायम गर्न नसक्दा केही बैंकले नियामकीय कारबाही समेत खेप्नुपर्यो ।

नेपाल राष्ट्र बैंकको नियामकीय व्यवस्थाअनुसार कुल निक्षेपको चार प्रतिशत रकम अनिवार्य नगद मौज्दातको रुपमा राष्ट्र बैैंकमा जम्मा गर्नुपर्ने हुन्छ । यस्तै १२ प्रतिशत बैंधानिक तरलता अनुपातको चाहिन्छ ।

वैधानिक तरलता अनुपात नेपाल सरकारको ऋणपत्र तथा ट्रेजरी बिलमा लगानी गर्न सक्छन् भने आवश्यक पर्दा बैंकहरुले सोही ऋणपत्र धितो राखेर राष्ट्र बैंकसँग सापटी लिन सक्छन् ।

तरलता सहज भएर अन्तर बैंक कारोबारको ब्याजदर घटेसँगै तरलता कमी भएका बैंकहरुले पनि अन्तर बैंक सापटीमार्फत तरलता व्यवस्थापन गरिरहेका छन् । राष्ट्र बैंकले बैंकदरमा सरकारी ऋणपत्र धितोमा एसएलएफ सुविधा उपलब्ध गराउँदै आएको थियो । साढे ८ प्रतिशतको बैंकदरमा सपटी लिनुभन्दा तरलता भएको बैंकसँग प्रतिस्पर्धात्मक रुपमा कम दरमा तरलता पाउने भएपछि बैंकहरुले एसएलएफ घटाउँदै लगेका छन् ।

करिब साढे ८ प्रतिशतकै नजिक रहेको अन्तर बैंक ब्याजदर पनि पछिल्लो केही दिन यता घटेर ७ प्रतिशतभन्दा तल झरेको छ । यसले बैंकहरुमा तरलता सहज बन्दै गएको देखाउने गभर्नर महाप्रसाद अधिकारी पनि बताउँछन् ।

२८ मंसिरमा नेपाल आर्थिक पत्रकार संघ (नाफिज) को १३औं वाषिर्क साधारणसभालाई सम्बोधन गर्दै गभर्नर महाप्रसाद अधिकारीले गत आर्थिक वर्षमा राष्ट्र बैंकले बैंकहरुलाई उपलब्ध गराएको तरलतामाथिको दाबी ३ खर्बसम्म रहेकोमा अब पुर्नकर्जा मात्रै रहेको बताएका थिए । ‘कुनै समय राष्ट्र बैंकले बैंकहरुलाई लिएको तरलता ३ खर्बसम्म पुगेको थियो । अब त्यो सकिएर पुनर्कर्जा मात्रै बाँकी छ । यसले पनि बैंकिङ प्रणालीमा तरलता सहज बन्दै गएको पुष्टि हुन्छ,’ उनले भनेका थिए, ‘हामीले सुधारका लागि चालेका कदम आवश्यक थियो । सीडी रेसियो कार्यान्वयन भएको छ, असार मसान्तमा सिर्जना भएको करिब ९० अर्ब निक्षेप दोहोरो गणना भएकोमा त्यसलाई पनि व्यवस्थापन भइसकेको छ ।’

सीडी रेसियो कार्यान्वयन गर्दै असारमा दोहोरो गणना भएको निक्षेप पनि सुधार भएर अहिले प्रणालीमा तरलता सहज बनेको उनको तर्क छ । साढे ८ प्रतिशत रहेको अन्तर बैंक ब्याजदर ७ प्रतिशतभन्दा तल झर्नु र एसएलएफ पनि करिब शून्यमा झर्नु भनेको प्रणालीमा तरलता सहज भएको उनले बताए ।

तरलता व्यवस्थापन गर्नकै लागि गत आर्थिक वर्षमा ९७ खर्ब २१ अर्ब ४९ करोड रुपैयाँ राष्ट्र बैकसँग सापटी लिएका बैंकहरुले चालु आर्थिक वर्षको पाँच महिनामा ३० अर्ब ५१ करोड १९ लाख रुपैयाँ सापटी लिएका छन् । प्रणालीमा तरलता सहज हुँदै जाँदा अहिले बैंकहरु राष्ट्र बैंकसँग सापटी लिने भन्दा पनि अन्तरबैंक सापटीमा ध्यान दिएका छन् ।

आर्थिक वर्षको छैठौं महिना चलिरहँदा बैंकहरुको कुल कर्जा लगानी ४५ अर्बले वृद्धि भएको छ । असार मसान्तमा ४७ खर्ब १४ अर्ब रहेको कुल कर्जा लगानी पुन १ गते ४७ खर्ब ५९ अर्ब पुगेको राष्ट्र बैंकको तथ्यांकले देखाउँछ ।

यस्तै असारमा ५१ खर्ब ५९ अर्ब रहेको कुल निक्षेप १ पुसमा ९२ अर्बले वृद्धि भएर ५२ खर्ब ५१ अर्ब पुगेको केन्दि्रय बैंकको तथ्यांक छ । बैंकिङ प्रणालीको औसत सीडी रेसियो ८५.९२ प्रतिशतमा झरेको छ । औसत सीडी रेसियोलाई आधार मान्दा ९० प्रतिशतसम्म सीडी रेसियो पुर्याउनसक्ने नियामकीय व्यवस्थाका आधारमा साढे ५२ खर्बको निक्षेपमा बैंकहरुले कर्जा लगानी गर्नसक्ने क्षमता २ खर्ब भन्दा माथि रहेको देखिन्छ ।

चुनौती बाँकी नै

कुल निक्षेपको १८ प्रतिशतभन्दा बढी राष्ट्र ऋणमा लगानी गर्दा सीडी रेसियोका कारण कर्जा लगानी गर्ने स्पेस भएपनि थप कर्जा लगानी गर्नको लागि बैंकहरुले राष्ट्र बैंकसँग ऋणपत्र धितो राखेर एसएलएफ लगाएका तरलता सुविधा नै लिनुपर्ने हुन्छ ।

हाल राष्ट्र बैंकले सीडी रेसियो गणना गर्दा पुनर्कर्जालाई पनि गणना गर्नसक्ने व्यवस्था गरेको छ । नेपाल राष्ट्र बैंकले चालु मौदि्रक नीतिबाट पुनर्कर्जा कोष्को सीमाभन्दा माथिको पुनर्कर्जा नविकरण नहुने स्पस्ट पारिसकेको छ ।

आगामी दिनमा पुनर्कर्जा कोषका सीमा ४२ अर्ब भन्दा माथिको पुनकर्जा नवीकरण नहुँदा करिब ६० अर्ब रुपैयाँ स्रोत बैंकिङ प्रणालीबाट हट्नेछ ।

यस्तै हाल स्थानीय तहको सञ्चित कोषमा रहेको ८० प्रतिशत बैंकहरुले निक्षेपको रुपमा गणना गर्दै आएकोमा आगामी पुसपछि भने ५० प्रतिशतमात्रै गणना गर्नसक्ने हुँदा त्यसले पनि वित्तीय स्रोत प्रभ्ाावित हुनेछ भने सरकारले आयकरको पहिलो किस्ता पुसमा उठाउने भएकोले राजस्वको रुपमा बैंकिङ प्रणालीबाट सरकारी ढुकुटीमा केही रकम जानेछ ।

तर, त्रैमासिक रुपमा भुक्तानी हुने ब्याजका कारण पनि पुसमा निक्षेप स्वभाविक रुपमा केहीहदसम्म बढ्ने र शोधनान्तर स्थिति बचतमा गएसँगै सुधारिँदो निक्षेप लगायतका कारण केही निक्षेप वृद्धि भने हुने अवस्था छ । यी सबै तथ्यले बैंकिङ प्रणालीमा तरलता व्यवस्थापनकै सापट लिनुपर्ने अवस्थाबाट सुधार भए पनि तत्कालै सहज अवस्था भने नभएको देखिन्छ ।

राष्ट्र बैंक आर्थिक अनुसन्धान विभाग प्रमुख डा. प्रकाशकुमार श्रेष्ठ पनि बैंकिङ प्रणालीमा तरलता सहज भएपनि ‘सहज भयो’ भनेर कर्जा प्रवाह ह्वातै बढाउने अवस्था भने नरहेको बताउँछन् ।

राष्ट्र चालु आर्थिक वर्षमा निजी क्षेत्रतर्फ प्रभाव हुने कर्जा १२ प्रतिशतले विस्तार गर्ने लक्ष्य लिएको छ । साढे ४७ खर्बको कर्जा लगानीलाई आधार मान्ने हो भने करिब ५ खर्ब ७० अर्ब कर्जा विस्तार गर्ने लक्ष्य केन्द्रीय बैंकले लिएको छ ।

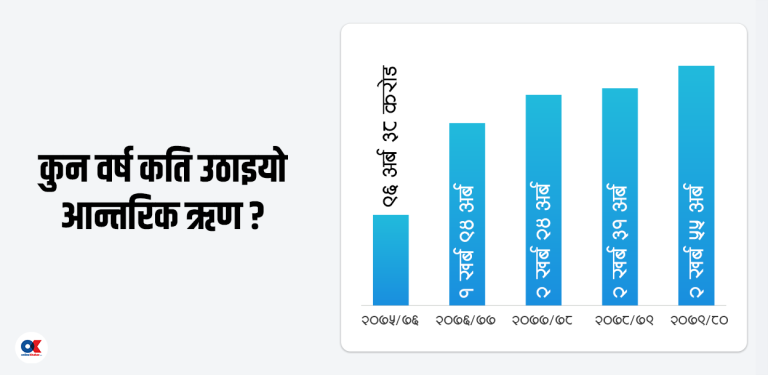

मंसिर मसान्तमा आउँदा कर्जा वृद्धि १ प्रतिशतमा सीमित छ । यस्तै आगामी असाभित्रमा सकारले २ खर्ब ५६ अर्ब राष्ट्र ऋण उठाउने लक्ष्य पनि सँगै लिएको छ । आगामी सात महिनामा केन्दि्रय बैंकको लक्ष्यअनुसार कर्जा विस्तार गर्न र सरकारको लक्ष्यअनुसार आन्तरिक ऋण परिचालन गर्न अझै पनि ठूलो वित्तीय स्रोत आवश्यक पर्ने देखिन्छ ।

अहिले तरलता सहज भएपनि ठूला सहज कर्जा विस्तार गर्ने अवस्था भने नभएको राष्ट्र बैंक आर्थिक अनुसन्धान विभाग प्रमुख श्रेष्ठ बताउँछन् । सरकारले ऋण उठाएपछि खर्च पनि गर्ने भएकोले त्यसले तरलतामा सुधार गर्ने उनको तर्क छ ।

.jpeg)

प्रतिक्रिया 4