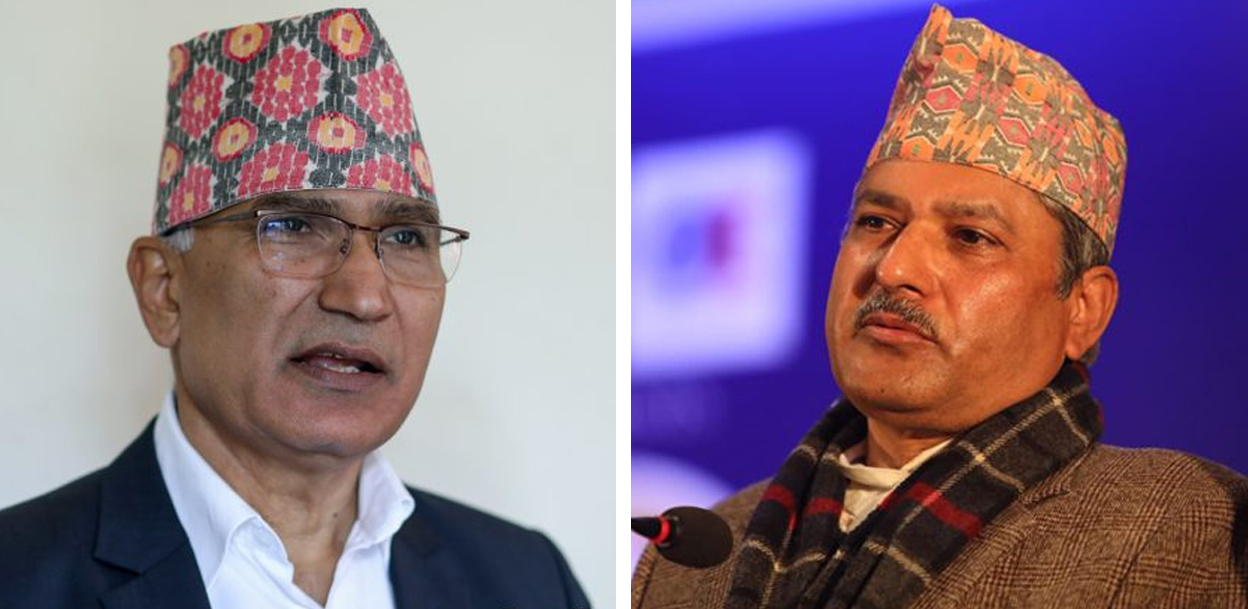

३ साउन, काठमाडौं । अर्थतन्त्रमा सुस्तीको समस्या देखिइरहेको अवस्थामा ‘बजार चलायमान बनाउने’ मौद्रिक नीतिको मस्यौदा नेपाल राष्ट्र बैंकले तयार गरेको छ । आगामी मौद्रिक नीतिको अन्तिम तयारीबारे राष्ट्र बैंकका गभर्नर महाप्रसाद अधिकारीले अर्थमन्त्री विष्णु पौडेललाई बिहीबार ब्रिफिङ गरेका छन् ।

राष्ट्र बैंक व्यवस्थापन समिति बैठकमा मौद्रिक नीतिबारेको छलफल सकिए लगत्तै बिहीबार १ बजे अधिकारीले अर्थमन्त्री पौडेललाई भेटेर ब्रिफिङ गरेका हुन् ।

‘गभर्नर अधिकारी मन्त्रीज्यूलाई भेट्न बिहीबार दिउँसो १ बजे आउनुभएको थियो । छोटो छलफल गरेर निस्कुनभयो,’ अर्थ मन्त्रालय स्रोतले भन्यो ।

गभर्नर अधिकारीले शुक्रबार बिहान ८ बजेका लागि राष्ट्र बैंक बोर्ड बैठक समेत डाकेका छन् । बिहान ८ बजे डाकिएको सञ्चालक समिति बैठकमा मौद्रिक नीति र अन्य एजेन्डा रहेको स्रोतले जनाएको छ ।

‘शुक्रबार बिहानको बैठकमा छलफल टुंगियो भने दिउँसो नै मौद्रिक नीति सार्वजनिक हुन्छ । छलफल सकिएन भने १ बजेपछि अर्को बैठक बसेर भए पनि साँझसम्म मौद्रिक नीति सार्वजनिक गर्ने तयारी हो,’ राष्ट्र बैंक स्रोतले भन्यो ।

व्यवस्थापन समितिको छलफल करिब सकिएको र विभागीय प्रमुखसँगको छलफल पछि अहिलेको मस्यौदामा केही परिमार्जन हुनसक्ने स्रोतको भनाइ छ ।

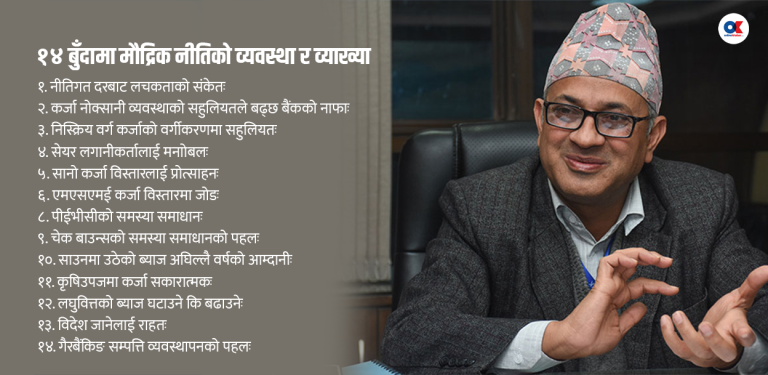

‘मौद्रिक नीति आर्थिक गतिविधि चलायमान बनाउनेमा नै केन्द्रित हुन्छ । मौद्रिक नीतिलाई बाँधेर राखेको नियामकीय नीतिमा आवश्यक परिमार्जन गर्नेमा मौद्रिक नीति लक्षित रहेको छ,’ राष्ट्रबैंक स्रोतले बतायो ।

मौद्रिक नीतिप्रति अपेक्षा धेरै नै रहेकोले सबैको समाधान मौद्रिक नीति हुन नसक्ने राष्ट्र बैंकका ती अधिकारीले बताए ।

यद्यपि निजी क्षेत्र र बैंकर्सको समस्या सम्बोधन गर्नेमा मौद्रिक केन्द्रित हुने राष्ट्र बैंकका अधिकारीहरू बताउँछन् ।

‘मौद्रिक नीति उदार हुने संकेत गभर्नरले नै गरिसक्नु भएको छ,’ राष्ट्र बैंकको एक उच्च स्रोतले भन्यो, ‘ब्याजदर घटेको, बजारमा अधिक तरलता भएर राष्ट्र बैंकले तरलता खिच्ने ठूलो लागत खर्च गर्नुपर्ने अवस्था छ । रिकभरी दबाबमा रहेका बैंकहरूको कर्जा विस्तार पनि नहुँदा मुनाफाको दबाबमा छन् । यस्तोमा अहिले बजार चलायमान बनाउने नीति नै चाहिन्छ ।’

मौद्रिक औजार चलाउने धेरै ठाउँ नभए पनि मौद्रिक औजारले काम गर्ने वातावरण बनाउन नियामकीय नीति पनि लचिलो हुनुपर्ने र मौद्रिक नीति त्यसैमा लक्षित हुने ती बोर्ड सदस्यले बताए ।

गभर्नरको योजना भोलिको छलफलपछि मात्रै थाहा हुने भए पनि मौद्रिक नीति बजाार चलायमान बनाउन आवश्यक नियामकीय नीति लचिलो बनाउनेमा केन्द्रित हुनुपर्ने उनले बताए ।

मौद्रिक नीति छलफलमा सहभागी राष्ट्र बैंकका अधिकारीहरू पनि धेरै हदसम्म निजी क्षेत्र र बैंकर्सको अपेक्षाअनुसारकै मौद्रिक नीति आउने बताउँछन् ।

गभर्नरलाई राजनीतिक स्वार्थमा काम गरेको आरोप पनि लाग्नसक्छ ? भन्ने प्रश्नमा ती बोर्ड सदस्य भन्छन्, ‘अहिले परिस्थिति अनुसारको मौद्रिक नीति आउँछ । मौद्रिक औजारमा सकिनेसम्मको लचकता अपनाउने र त्यसलाई कार्यान्वयन गर्न नियामकिय नीति पनि आवश्यकता अनुसार लचिलो बनाउनेमा केन्द्रित छ ।’

निजी क्षेत्र र बैंकरबाट धेरै उठेका र समस्या भयो भनेको नियामकीय नीतिमा परिमार्जनका लागि बैंक तथा वित्तीय संस्था नियमन विभागबाट नै प्रस्ताव आएको र त्यसमा व्यवस्थापन समिति धेरै हदसम्म सकारात्मक रहेको स्रोतको दाबी छ ।

निजी क्षेत्रले कारोबार नै घटेको अवस्थामा चालुपूँजी कर्जा मार्गदर्शनको वार्षिक कारोबार सीमाले अहिले कर्जामा समस्या हुने भनदै त्यसमा राष्ट्र बैंक लचिलो बन्नुपर्ने बताउँदै आएको छ । त्यसमा राष्ट्र बैंक सकारात्मक रहेको स्रोतको दाबी छ ।

विशेष गरेर चालुपूँजी कर्जा मार्गदर्शनमा भएको वार्षिक कारोबार सीमामा कर्जा अनुपात, मार्गदर्शन लागू हुनुपुर्व लगानी भएको कर्जामा सीमाभन्दा बढी कर्जा प्रवाह भएको भए २०८२ असारभित्र सीमाभन्दा धेरै रहेको कर्जा २०८२ असारभित्र पूर्ण रुपमा चुक्ता गर्नुपर्ने व्यवस्थामा केही समय थप गर्दै त्यसको तालिका पर सार्न निजी क्षेत्रसँगै बैंकर्सले पनि आग्रह गर्दै आएका छन् ।

यस्तै चालुपूँजी कर्जाको क्यास क्रेडिट खातामा मागर्दर्शन लागु भएको पहिलो वर्ष लगातार ७ दिन कुल कर्जाको ३० प्रतिशत भन्दा रकम बक्यौता, दोस्रो वर्ष २० प्रतिशत भन्दा कम बक्यौता र तेस्रो वर्ष १० प्रतिशतभन्दा कम बक्यौता कायम गर्नुपर्ने व्यवस्थामा समेत पुनर्विचार गर्न बैंकर र निजी क्षेत्रले आग्रह गर्दै आएका छन् ।

गत मंगलबार साँझ भएको गभर्नर र अर्थमन्त्री बीचको छलफलमा समेत चालुपूँजी कर्जा मार्गदर्शनमा केही लचकता अपनाएर जाने विषयमा सहमति भएको स्रोतको दाबी छ ।

लचिलो नीति बनाउँदैमा बैंकहरूले व्यवसाय विस्तार गर्ने अवस्था नभएको भन्दै त्यसका लागि आधार सिर्जना गर्नेमा समेत मौद्रिक नीति केन्द्रित हुनेछ ।

‘मौद्रिक नीतिले एउटा संकेत दिने हो । त्यसमा निजी क्षेत्र र सरकारको समेत प्रयास चाहिन्छ,’ राष्ट्र बैंक स्रोत भन्छ, ‘बैंक तथा वित्तीय संस्थाको स्वास्थ्यमा केही समस्या छ । त्यसमा सरकार र राष्ट्र बैंक मिलेर समाधान दिनुपर्छ । नियमन विभागले पनि बैंकहरुको उठ्न बाँकी ब्याजलाई नियामकीय जगेडामा गणना र पूँजीकोषमा गणना गर्ने सम्बन्धमा केही परिमार्जन गर्ने विषयमा छलफल गरेको छ ।’

यस्तै बैंकहरूको सम्पत्तिको वर्गीकरणसम्बन्धी व्यवस्थामा समेत परिमार्जन हुनसक्ने ती अधिकारीले बताए ।

अहिले भाखा ननाघेको वा १ महिनासम्म भाखा नाघेको कर्जालाई असल, १ देखि ३ महिना भाखा नाघेको कर्जालाई सूक्ष्म निगरानी, त्यसभन्दा माथि भाखा नाघेको कर्जालाई निष्क्रिय वर्गमा वर्गीकरण हुन्छ । निष्क्रिय कर्जामा पनि ३ देखि ६ महिनासम्म भाखा नाघेको कर्जा कमसल, ६ देखि १ वर्ष भाखा नाघेको कर्जा शंकास्पद र १ वर्षभन्दा माथि भाखा नाघेको कर्जा खराब वर्गमा वर्गीकरण हुन्छ । यसरी वर्गीकरण भएको कर्जामा ऋणीले बक्यौता रकम भुक्तानी गरे पनि उक्त रकम भुक्तानीपछि लगातार ६ महिना किस्ता वा ब्याज नियमित भएको अवस्थामा मात्रै त्यस्तो कर्जालाई असल वर्गमा वर्गीकरण गरी प्रोभिजन राइटब्याक गर्न पाइने व्यवस्था छ । यसले अहिले चुनौतीपूर्ण अवस्था र बैंकहरूको बिग्रिएको वित्तीय विवरणमा बक्यौता उठेको कर्जामा समेत प्रोभिजन राइटब्याक गर्न नपाउँदा समस्या भएको भन्दै त्यसमा पुनरावलोकन गर्न बैंकरले माग गर्दै आएका छन् । त्यसमा समेत सकारात्मक छलफल भएको स्रोतको दाबी छ ।

बैंकहरूको बजारमा कर्जा प्रवाह गर्नसक्ने अवस्था सिर्जना गर्न आवश्यकता अनुसार केही कर्जाको जोखिम भारमा समेत पुनरावलोकन गर्ने केन्द्रीय बैंकको तयारी छ । ५० लाखभन्दा माथिको सेयर धितो कर्जामा १२५ प्रतिशत रहेको जोखिम भार घटाउने, ट्रस्ट रिसिप्ट लगायतका आयात कर्जाको जोखिम भार घटाएको अवस्थामा पनि कर्जा लगानीका लागि केही आधार बन्नसक्ने बैंकर्स बताउँछन् ।

त्यस्तै, सेयर धितो कर्जाको व्यक्तिगततर्फ १५ करोड र संस्थागततर्फ २० करोडको सीमामा पुरावलोकन हुने सम्भावना रहेको पनि स्रोतको भनाइ छ ।

माइक्रोफाइनान्समा लाभांश वितरण गर्न पाउने सीमा १५ प्रतिशत रहेकोमा त्यसमा परिमार्जनको सम्भावना रहेको पनि बताइन्छ ।

.png)

.png)

प्रतिक्रिया 4